Informações divulgadas pelo Ministério da Previdência Social mostram que 18 fundos de pensão estaduais e municipais têm R$ 1,86 bilhão aplicados em letras financeiras do banco Master, alvo de liquidação extrajudicial por parte do Banco Central nesta semana.

➡️Nesse caso, os valores aplicados por fundos de pensão e por fundos de investimento não são cobertos pelo Fundo Garantidor de Crédito e os passivos entram na massa de credores da liquidação do banco (entenda mais abaixo).

A decisão de liquidação extrajudicial do Master veio um dia após a Fictor Holding apresentar uma proposta de compra da instituição de Daniel Vorcaro — e pouco mais de dois meses depois de o BC ter vetado a aquisição pelo BRB (Banco de Brasília).

Vorcaro também foi preso em operação da Polícia Federal. Também foi decretada a indisponibilidade dos bens dos controladores e dos ex-administradores da instituição.

🔎 A liquidação extrajudicial ocorre quando o Banco Central encerra as atividades de um banco que não tem mais condições de operar. Um liquidante assume o controle, fecha as operações, vende os bens e paga os credores na ordem prevista em lei, até extinguir a instituição. Nessa fase, as operações são finalizadas e o banco deixa de integrar o sistema financeiro nacional.

Banco Central decreta liquidação do Banco Master

Veja a lista dos fundos de pensão estaduais e municipais com aplicações no banco Master.

Estado do Amapá (AP): R$ 400 milhões

Estado do Amazonas (AM): R$ 50 milhões

Estado do Rio de Janeiro (RJ): R$ 970 milhões

Município de Angélica (MS): R$ 2 milhões

Município de Aparecida de Goiânia (GO): R$ 40 milhões

Município de Araras (SP): R$ 29 milhões

Município de Cajamar (SP): R$ 87 milhões

Município de Campo Grande (MS): 1,2 milhão

Município de Congonhas (MG): R$ 14 milhões

Município de Fátima do Sul (MS): R$ 7 milhões

Município de Itaguaí (RJ): R$ 59,6 milhões

Município de Jateí (MS): R$ 2,5 milhões

Município de Maceio (AL): R$ 97 milhões

Município de Paulista (PE): R$ 3 milhões

Município de Santa Rita D’oeste (SP): R$ 2 milhões

Município de Santo Antônio de Posse (SP): R$ 7 milhões

Município de São Gabriel do Oeste (MS): R$ 3 milhões

Município de São Roque (SP): R$ 93,15 milhões

Segundo o Ministério da Previdência, a posição dos dados é fruto de uma uma extração do Sistema de Informações dos Regimes Públicos de Previdência Social (Cadprev) de 1º de novembro deste ano.

Esses fundos fizeram essas aplicações entre outubro de 2023 e dezembro de 2024, segundo o governo.

De acordo com o balanço do banco Master, a instituição financeira começou a emitir essas letras financeiras em 2023.

O Master encerrou 2024 com R$ 2,1 bilhões captados por essas letras financeiras

Liquidação extrajudicial e suas consequências

Com a liquidação extrajudicial do banco Master, foi interrompido o funcionamento da instituição financeira e houve sua retirada do sistema financeiro.

“É adotada quando ocorrer situação de insolvência irrecuperável ou quando forem cometidas graves infrações às normas que regulam sua atividade, entre outras hipóteses legais”, explica a autoridade monetária.

Na liquidação extrajudicial, todas as obrigações da instituição financeira são consideradas vencidas.

Nesse caso, o Fundo Garantidor de Crédito (FGC), por exemplo, garante até R$ 250 mil por CPF ou CNPJ, por instituição financeira ou conglomerado, com um limite global de R$ 1 milhão a cada quatro anos. Esse valor cobre depósitos e investimentos como CDBs, LCIs, LCAs, poupança e letras de câmbio, em caso de quebra da instituição.

➡️Mas diferentemente das aplicações das pessoas físicas e das empresas, os valores aplicados por fundos de pensão e por fundos de investimento não são cobertos pelo Fundo Garantidor de Crédito.

Nesse caso, os passivos entram na massa de credores da liquidação do banco, o que significa que o dinheiro só será recuperado se houver recursos suficientes após o pagamento das obrigações prioritárias. O pagamento também depende da capacidade de venda e da liquidez dos ativos, podendo resultar em um pagamento integral, parcial ou parte do saldo ficar a descoberto.

Há uma ordem, segundo a regra, para o pagamento dos passivos não garantidos. Veja abaixo:

Créditos trabalhistas e honorários advocatícios (até 150 salários-mínimos por credor) e créditos decorrentes de acidentes de trabalho.

Créditos com garantia real, até o limite do valor do bem gravado.

Créditos tributários, independentemente da natureza e do tempo de constituição (exceto multas tributárias).

Créditos quirografários (sem garantia específica).

Multas tributárias.

Créditos subordinados, incluindo:

Aqueles previstos em lei ou contrato.

Créditos de sócios e ex-administradores sem vínculo empregatício.

Penalidades aplicadas pelo BC ou CVM.

Juros vencidos após a decretação da liquidação, se houver ativo suficiente para pagar credores subordinados.

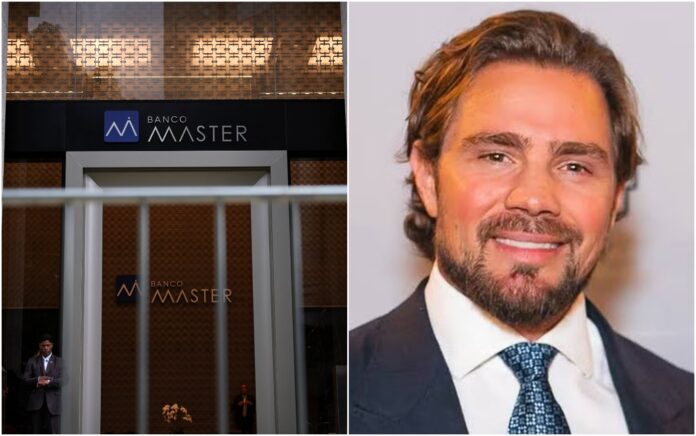

Fachada do Banco Master na Faria Lima e Daniel Vorcaro

Amanda Perobelli/Reuters; Reprodução

Posição do Ministério da Previdência

Questionado pelo g1 se houve orientação aos gestores desses fundos por parte do governo, o Ministério da Previdência Social informou que notas técnicas publicadas abordam o dever de verificar o baixo risco de crédito das aplicações e, também, abordando diversos aspectos relativos ao processo decisório de aplicação dos recursos em ativos de renda fixa de emissão de instituições financeiras bancárias.

“Dentro das competências do Ministério da Previdência Social relacionadas à supervisão e à fiscalização das normas gerais dos RPPS são efetuadas auditorias nos regimes que aplicam seus recursos e compartilhadas informações a órgãos de fiscalização sobre situações verificadas, considerando as prerrogativas de atuação desses órgãos”, informou o Ministério da Previdência.